「借金救済制度は怪しいの?」

「借金救済制度はどこがいい?」

結論、借金救済制度は怪しい制度ではありません。

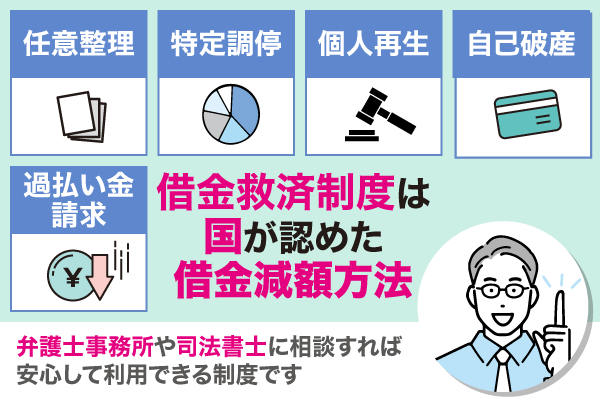

弁護士事務所や司法書士に相談すれば安心して利用できる制度です。

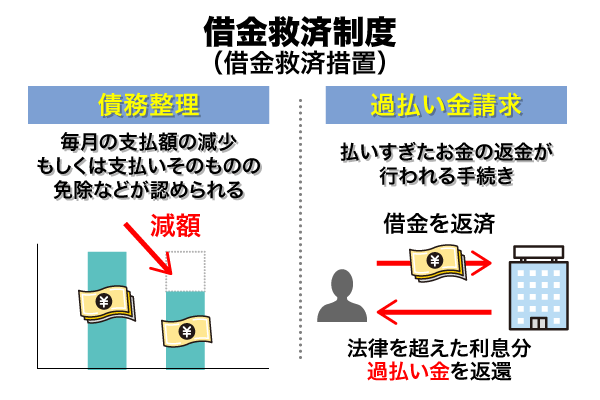

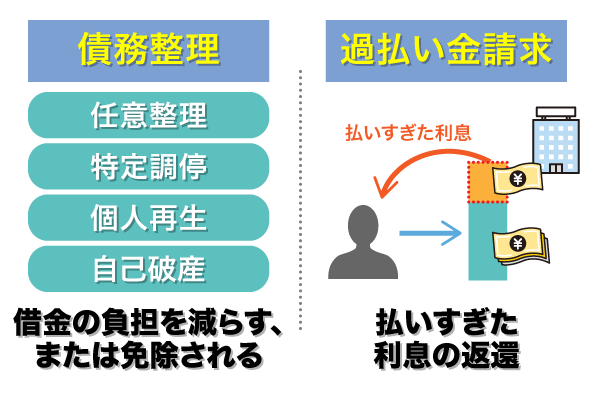

借金救済制度とは、正当な手続きで借金減額・免除ができる債務整理や過払い金請求を行うことを指します。

個人で手続きも可能ですが、初めての人は弁護士事務所や司法書士に相談するとよいでしょう。

いきなり弁護士に相談するのは抵抗がある…

そんな方は、はたの法務事務所の無料診断を試してみて下さい。

今ある借金がいくら減るのか最短90秒で無料で診断してくれます。

本記事では、国が認めた借金救済制度についての概要と、相談ができるおすすめの法律事務所について紹介します。

カードローンやリボ払いの借金に悩んでいて債務整理が気になる方はぜひ参考にしてください。

- 借金救済制度とは借金の返済のための国が認めた制度

- 借金救済制度のメリット・デメリット

- 借金救済制度は弁護士・司法書士に相談するのがおすすめ

- はたの法務事務所は初めてでも安心して利用できる

借金救済制度(救済措置)は借金の返済に利用できる制度

借金救済制度とは、借金の返済に困った時に利用できる制度のことです。

借金額を減額したり、場合によっては免除することができる国が認めた借金救済制度です。

主な方法は債務整理と過払い金請求に分けられます。

借金の返済が困難な場合に適用される制度。

毎月の支払額の減少、もしくは支払いそのものの免除などが認められる。

主な手続きには裁判所への申し立てや債権者との交渉などがある。

借金の種類はカードローンや奨学金などほぼすべてに対応している。

年齢や職業にかかわらず誰でも利用することができる。

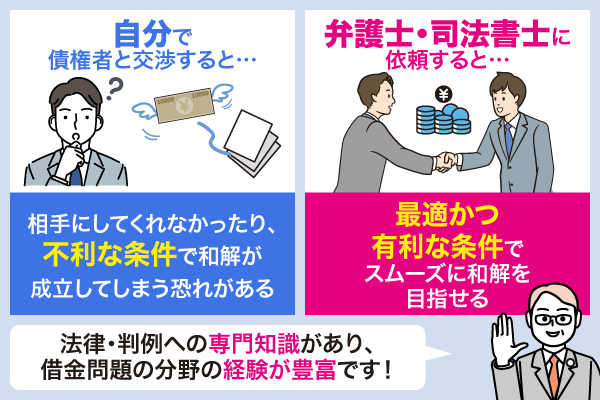

これらの制度は個人で手続きも可能ですが、初めての人は弁護士事務所・司法書士事務所などの法律事務所への相談をおすすめします。

- 債権者からの郵便・電話などの督促が停止される

- 債権者との交渉をスムーズに進められる

- 書類作成などの面倒な手続きを代行・サポートしてもらえる

- スムーズに有利な条件で和解できる可能性が高くなる

借金のお悩みを解決するのは弁護士事務所・司法書士事務所などの法律の専門家です。

以下におすすめの法律事務所をピックアップしましたので参考にしてください。

はたの法務事務所は全国対応可能で

\安心して相談・利用できる!/

| おすすめポイント | 拠点 | 相談料 | 着手金 (任意整理) | 着手金 (過払い金) | 報酬金 (過払い金) | 報酬金 (任意整理) | |

|---|---|---|---|---|---|---|---|

はたの法務事務所 詳細はこちら | 費用を抑えて 借金の相談ができる | 2拠点 (全国可) | 何度でも0円 | 0円 | 0円 | – | 22,000円~ 減額分の11% |

| 青山北町 法律事務所  詳細はこちら | 債務整理以外の 問題にも対処可能 | 1拠点 (全国可) | 何度でも0円 | 0円 | 0円 | 返還額の22%~ | 22,000円~ 減額分の11% |

| 司法書士法人 中央事務所  詳細はこちら | 年中無休・ 受付時間が長い! | 東京・愛知 大阪・福岡 | 無料 | 0円 | 0円 | あり※ | あり※ |

借金救済制度は怪しくない!国が認めた法律に反しない制度

借金救済制度は国から認められた正当な方法・手続きを踏んで債務整理や過払い金請求を行う仕組みです。

債務整理の中でも自己破産や個人再生は、しっかりと法律で定められています。

任意整理について

任意整理は、裁判で手続きが行われません。

そのため、厳密に言えば任意整理は借金救済制度の対象外となります。

しかし利用しやすい債務整理の方法でもあるため、借金救済制度に含まれて紹介されることが多いです。

借金救済制度はいわゆる広告表現の一部で、借金問題に悩む方に向けてわかりやすい表現として用いられています。

怪しい詐欺やビジネスではありませんので安心して利用することが出来る仕組みです。

借金救済制度を利用する際は、弁護士事務所や司法書士事務所など法律の専門家への相談をおすすめします。

はたの法務事務所なら、過払い金・債務整理の相談実績が20万件以上のため安心して利用できるでしょう。

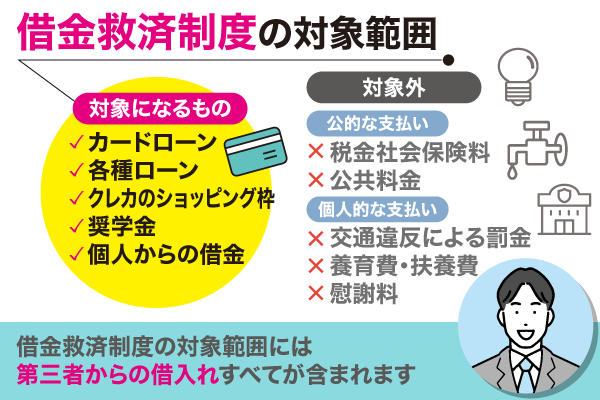

借金救済制度の対象範囲は第三者からの借入れすべて

借金救済制度の対象範囲には第三者からの借入れすべてが含まれます。

カードローンやクレジットカード、住宅ローンの他、奨学金なども含まれます。

- カードローン(消費者金融や銀行カードローンも含む)

- 住宅ローン

- 自動車ローン

- クレジットカードのショッピング枠(分割・リボ払いも含む)

- 奨学金

- 個人からの借金

反対に税金や社会保険料などの国から定められた公的な支払い(非免責債権)は対象外です。

また子どものための養育費や扶養費など、個人や家族間での支払いも債務整理の対象には入らないので注意しましょう。

借金救済制度は主に債務整理と過払い金請求に分けられる

借金救済制度は主に債務整理と過払い金請求に分けられます。

債務整理はさらに以下の4つに分けられます。

- 任意整理

- 特定調停

- 個人再生

- 自己破産

借金救済制度を活用すれば、以下の恩恵が受けられます。

- 債務整理をして利息のカットや借金の減額で負担を減らして完済を目指せる

- 過払い金請求をして払いすぎた利息を返還してもらえる

- 自己破産をして借金そのものを免除してもらい生活を立て直せる

それぞれの借金救済制度の仕組みとメリットをわかりやすく解説します。

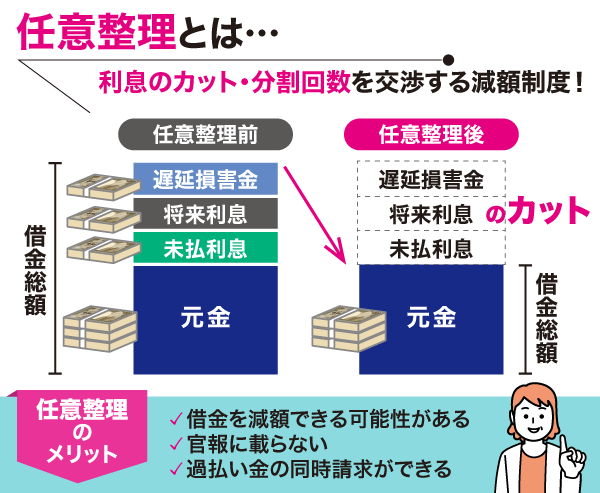

任意整理は債権者と利息のカット・分割回数を交渉する減額制度

任意整理とは、債権者と利息や分割回数について交渉し、3~5年を目安にした返済計画をもとに返済を続けて完済を目指す債務整理です。

任意整理のメリットは以下の通りです。

- 利息のカット・分割回数を債権者と交渉して、再計算された金額で返済できる

- 官報に載らない周囲に知られにくい

- 過払い金があれば同時に請求できる

- 債権者との交渉を弁護士・司法書士に任せられる

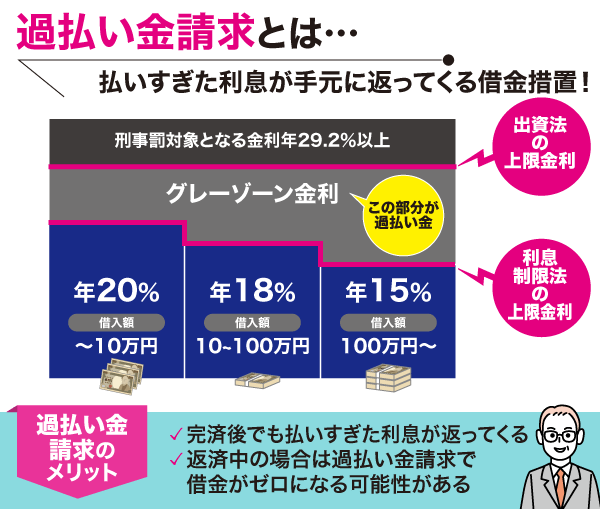

現在の利息制限法は上限金利が15.0~20.0%、出資法の上限金利は20.0%ですが、2010年6月17日以前の出資法の上限金利は29.2%でした。

この利息制限法と出資法の間の金利帯が、一般的にグレーゾーン金利と呼ばれるものです。

| 利息制限法制定前 | 利息制限法制定後 | |

|---|---|---|

| ~10万円 | 20.0% | 20.0% |

| 10~100万円 | 18.0% | 18.0% |

| 100万円~ | 15.0% | 15.0% |

| 上限金利 | 29.2% | 20.0% |

現在でも利息制限法と出資法の金利で最大5%の差がありますが、この金利帯での貸付けは、貸金業法違反として行政処分の対象となっています。

2010年6月17日以前の契約の場合は、「利息制限法の上限金利」と「出資法の上限金利」の間のグレーゾーン金利で貸付が行われた可能性があります。

グレーゾーン金利で契約していてまだ返済中の場合は、その高額な金利のまま返済を続けなければなりません。

借金に苦しんでいて任意整理をご検討中の方は、2010年6月17日以前の契約かどうか調べてみてはいかがでしょうか。

また、任意整理は個人再生や自己破産と違い、官報(国の機関紙)に載りません。

保証人や連帯保証人以外には知られずに現在の支払いよりも負担を軽くできます。

司法書士・弁護士事務所に依頼すれば、書類の準備や交渉、過払い金請求などもあわせて任せられるので安心です。

司法書士・弁護士事務所に相談するのはお金が高そう…

はたの法務事務所は相談・全国出張・着手金・初期費用・土日対応のすべてを無料で利用することが出来ます。

借金のお悩みを解決したいけど、そのための費用はできるだけ抑えたいという方にも安心して利用いただるでしょう。

費用を抑えて借金のお悩みを解決したいなら

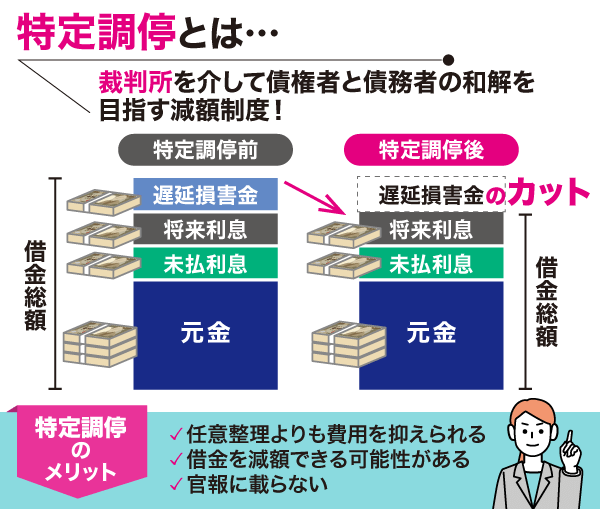

特定調停は裁判所を介して債権者と債務者の和解を目指す減額制度

特定調停は裁判所が仲介役となり、各債権者(貸主)と債務者(借主)の和解成立を支援する債務整理です。

特定調停には以下のようなメリットがあります。

- 任意整理とほぼ同様の内容を、裁判所を介して債権者と交渉できる

- 弁護士・司法書士に依頼する任意整理よりも低額で済む

- 官報に載らないので周囲に知られにくい

任意整理は弁護士・司法書士が代理人として行いますが、特定調停は債務者本人が調停に応じた債務者と交渉を行い、和解を目指すものです。

交渉内容は任意整理と近いですが、裁判所を介して書類の準備から債権者との交渉まで債務者本人が行うことが大きな違いです。

| 特定調停 | 任意整理 |

|---|---|

| 手続きは債務者本人 | 手続きは弁護士・司法書士 |

弁護士・司法書士が代理人となることも可能ですが、依頼するなら裁判所を介さない任意整理のほうがよいでしょう。

任意整理よりも低額で済ませられるので、交渉術と法律知識を持っていて有利な条件で和解する自信があるのであれば検討する価値はあるでしょう。

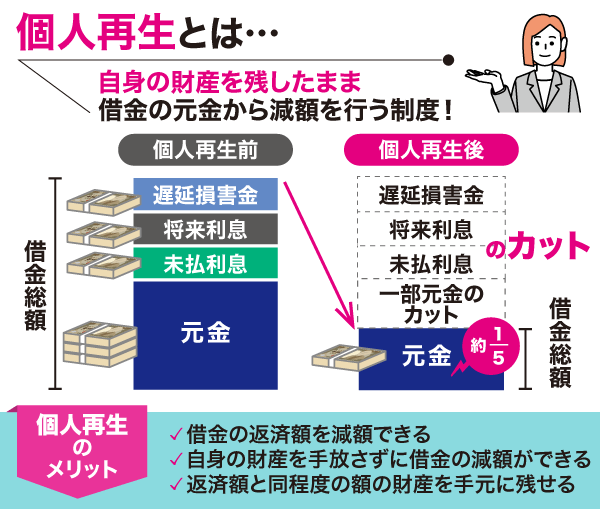

個人再生は自宅や車を手放さずに借金を減額できる救済措置

個人再生は借金の元本から減額を行い、完済を目指していく債務整理です。

個人再生には以下のメリットがあります。

- 借金の返済額を減額できる

- 自宅や車を手放さずに借金を大幅減額できる

- 返済額と同程度の額の財産を手元に残せる

自己破産とは違い、自宅やローンが残っていない車を手放さずに借金を大幅に減額できます。

また、再生手続きにより決定した返済額と同程度の額の財産は保有したまま、返済を開始できます。

原則として3年間で完済できるように返済計画が組まれます。

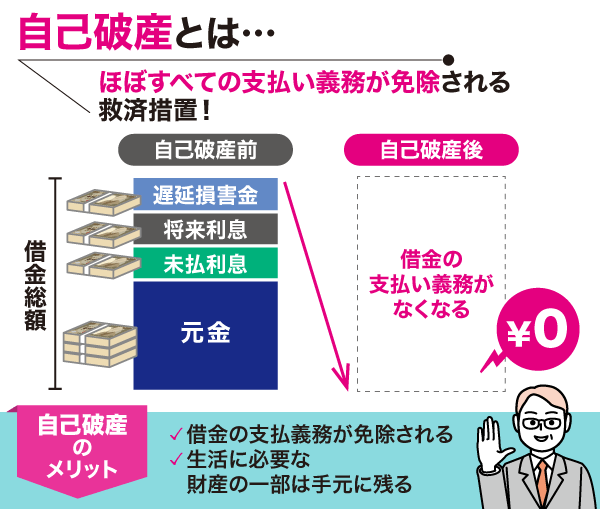

自己破産は借金のほぼすべての支払い義務が免除される救済措置

自己破産は借金のほぼすべてが免除される債務整理です。

主に3種類に分けられます。

破産申し立て後に財産がない場合に、破産手続き開始と廃止の決定が決定されます。

一般的にこれを同時廃止といいます。

おもに以下のような状態なら同時廃止に分類されます。

- 処分できる財産が手元にない

- 手続費用が支払えない

- ギャンブルを含む浪費による借金ではない

自己破産のメリットは以下の通りです。

- 借金のほぼすべての支払い義務が免除

- 生活に必要な財産の一部は手元に残る

自己破産をすると、借金の支払義務が免除されます。

ここが返済を続けていく個人再生などの他の債務整理とは大きく違う点です。

自己破産後も生活していくための配慮がされています。

過払い金請求は払いすぎた利息が返ってくる救済措置

過払い金請求は払いすぎた利息が手元に返ってくる借金措置です。

過払い金請求には以下のようなメリットがあります。

- 完済後でも払いすぎた利息が返ってくる

- 返済中の場合は過払い金請求で借金がゼロになる可能性がある

テレビCMや広告でよく見る「過払い金請求」という文字ですが、意味を正しく理解している方は少ないのではないでしょうか。

2010年6月17日以前の利息制限法と出資法の上限金利は現在とは異なっていました。

| 利息制限法 | 出資法 | |

|---|---|---|

| 現在 | 15.0~20.0% | 20.0% |

| 2010年6月17日以前 | 29.2% |

当時はこの「利息制限法の上限金利」と「出資法の上限金利」の間のグレーゾーン金利と呼ばれる金利帯で貸付が行われていました。

このグレーゾーン金利で契約していると利息を払いすぎているため、過払い金請求ができる可能性があります。

- 2010年6月17日以前に借り入れを開始しており高い金利で借金していた(している)

- 借金を完済しているか最後の取引から10年以内でまだ時効が成立していない

上記に当てはまる場合は、過払い金請求ができる可能性があるので、弁護士事務所・司法書士事務所に問い合わせるといいでしょう。

また、返済中であっても過払い金請求をすれば、今まで払いすぎた利息で残りの借入金額を相殺できれば借金がゼロになる可能性もあります。

2010年6月18日以降の借り入れは利息制限法の法定金利の範囲内となるため、過払い金が発生しませんのでご安心ください。

国が認めた借金救済制度でブラックリスト?デメリットやリスクを解説

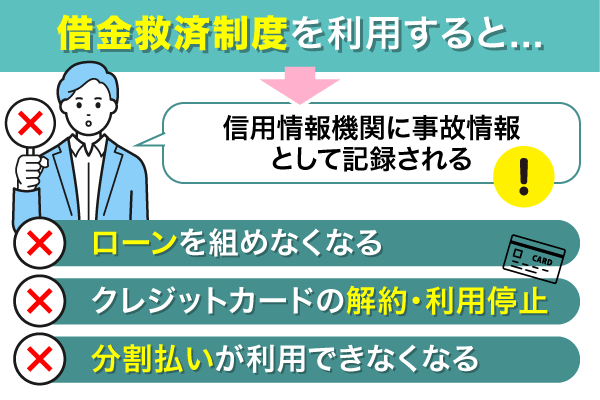

借金救済制度を利用して債務整理を行うと、5年から10年の間、信用情報機関に事故情報として記録されます。

これが、いわゆるブラックリストに載るというものです。

事故情報として記録されると以下のようなデメリットがあります。

- 住宅ローン・マイカーローンをはじめとした各種ローンの利用ができなくなる

- クレジットカードが作れなくなる・解約される

- 分割払いが利用できなくなる

ブラックリストに載ると、ローンが組めなくなったり、クレジットカードが作れなくなったりといった制約を受けます。

もちろん永久に記録されるわけではなく、信用情報機関から事故情報が削除されれば、ローンを組んだりクレジットカードが使えるようになります。

ただし、信用情報機関の事故情報とは別で注意しなければならないのが、会社ごとのブラックリストです。

必要であれば過去に契約していた会社とは違う会社を選びましょう。

過払い金請求では請求後も返済中でない限り事故情報は記録されませんが、同様に会社のブラックリストには載る可能性が高いのでご注意ください。

以上が借金救済制度に共通するデメリットですが、それぞれ個別に存在するデメリットもご紹介します。

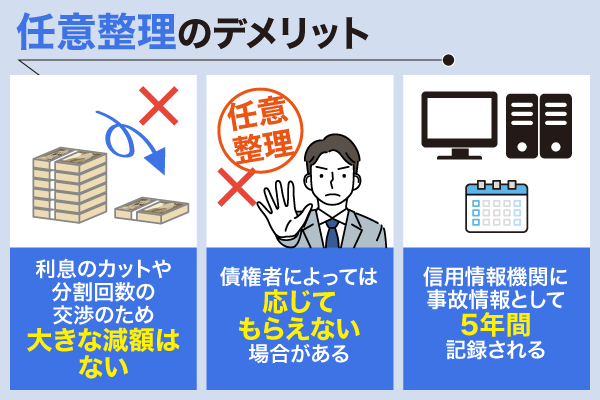

任意整理のデメリットは減額で少ないのに事故情報が記録されるリスクがあること

利息や分割回数について債権者と交渉する任意整理には以下のようなデメリットがあります。

- 主に利息のカット・分割回数のため、大きな減額はない

- あくまで任意のため、債権者によっては応じてもらえない場合がある

- 信用情報機関に事故情報として5年間記録される

任意整理でできる内容は主に利息のカットと分割回数の調整です。

元本自体の減額にはならず、大きな減額にはなりません。

大きな減額を希望しているのであれば、個人再生や自己破産が選択肢となってきます。

任意整理は応じてもらえる場合がほとんどですが、交渉に応じてもらえない会社もまれに存在しますのでご注意ください。

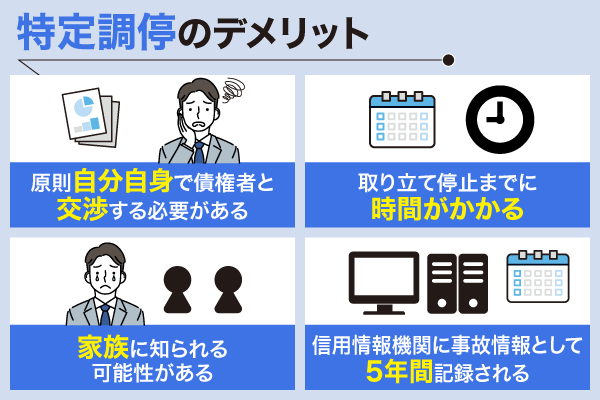

特定調停のデメリットは債権者に交渉に応じてもらえない可能性があること

特定調停では、裁判所に仲介してもらい、債務者本人が利息や分割回数について債権者と交渉します。

そんな特定調停には以下のようなデメリットがあります。

- 原則自分自身で債権者と交渉する必要がある

- 申立後に督促停止になるため、若干のタイムラグがある

- 債権者によってはまったく応じてもらえない場合がある

- 過払い金請求はできない

- 家族に知られる可能性がある

- 信用情報機関に事故情報として5年間記録される

特定調停では、債権者が同意しなければ調停不成立になります。

裁判所が仲介してくれるとはいえ、原則的に債務者本人が債権者と交渉しなければなりません。

交渉に自信がない方は、弁護士・司法書士に依頼して任意整理するほうがおすすめです。

| 特定調停 | 任意整理 | |

|---|---|---|

| 督促(取り立て) | 申立後に督促停止 | すぐに停止 |

| 過払い金の請求 | 不可 | 可能 |

任意整理の場合は督促(取り立て)が依頼後すぐに停止するのに対し、特定調停は申立後に督促停止となります。

若干のタイムラグがあるため、すぐに取り立てを停止したい方にはおすすめできません。

また、特定調停では過払い金の請求はできないため、過払い金請求希望であれば任意整理するのがおすすめです。

家族に知られたくないという方は注意が必要です。

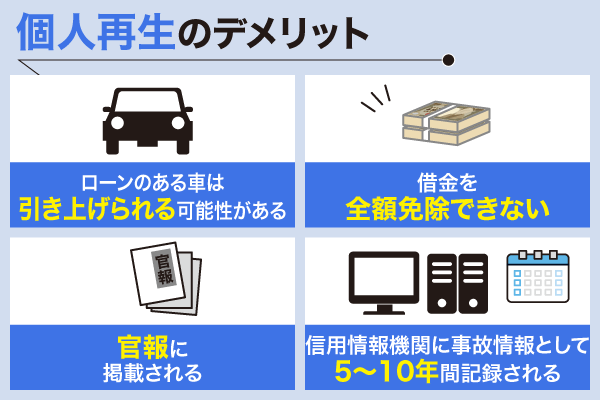

個人再生のデメリットはローンのある車は引き上げられるリスクがあること

個人再生は車や家を保有したまま借金の減額ができる方法もあるため、一見するとメリットが多いように感じます。

ですが、実際には以下のようなデメリットがあります。

- ローンの種類によっては、ローン会社に車を引き上げられる

- 住宅ローンについては減額されない

- 借金を全額免除できない(減額後に返済を継続する)

- 信用情報機関に事故情報として5年間~10年間記録される

- 国の機関紙である官報に掲載される

ディーラーや中古車販売店で契約したローンは、返済完了まで車の所有権をローン会社が持つ所有権留保となる場合が多いです。

その場合、個人再生を行うとローン会社に車を引き上げられるため、所有し続けられません。

しかし、銀行などでマイカーローンを契約している場合は所有権留保になっておらず、名義が契約者本人の場合が多いです。

名義が契約者本人であれば、車を引き上げられません。

| ローンの状況 | 引き上げの有無 |

|---|---|

| ローンを完済している | 引き上げられない |

| ローン支払い中 (所有権留保あり) | 引き上げられる |

| ローン支払い中 (所有権留保なし) | 引き上げられない |

個人再生では、再生手続きにより決定した返済額と同程度の額の財産を保有できます。

しかし車を保有し続けることにすると車の査定額によっては返済額を押し上げる可能性があります。

車を保有する選択で再生計画で決定した返済が滞っては本末転倒ですので、処分するかどうかは弁護士・司法書士と話し合って決めるのがおすすめです。

また、住宅ローン特則により住宅ローンは個人再生の減額対象となりません。

- 手続費用

- 税金

- 社会保険料

- 婚姻費用

- 養育費

個人再生後も住宅ローンを返済続けさえすればマイホームを持ち続けられます。

しかし返済が滞れば、抵当権を行使される可能性がありますので注意が必要です。

また個人再生を行うと、官報に下記内容が掲載されます。

- 手続開始決定時

- 書面決議の決定時

- 認可決定時の3回分(3日分)

- 氏名・住所

インターネット官報もあり、こちらは過去30日分をPDFで公開されており、誰でも無料で閲覧可能です。

とはいえ、検索エンジンなどで氏名・住所で検索しても官報は表示されませんので、その点はご安心ください。

また、官報を見るのは金融機関や債権者、信用情報機関がほとんどです。

3回掲載されるとはいえ、会社や周囲の人が毎日欠かさずチェックしているのは考えにくいです。

個人再生を行った事実が知られることはまずないでしょう。

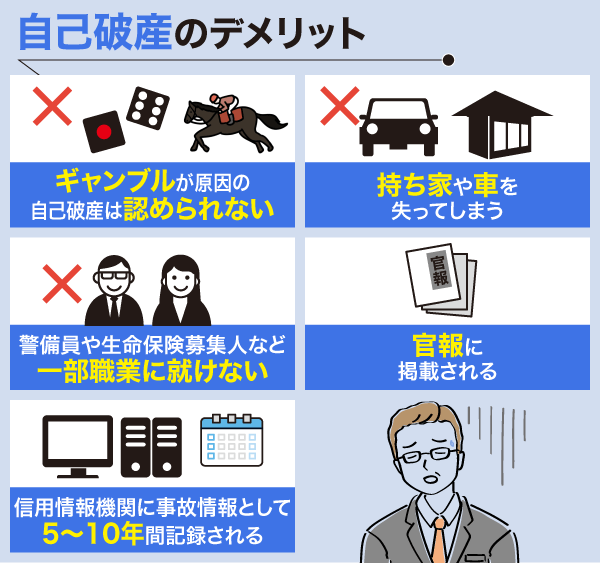

自己破産のデメリットは20万円以上の財産が処分されるリスクがあること

借金のほぼすべてを免除してもらって生活の再建を目指す自己破産は、借金がゼロになるメリットの代わりに以下の大きなデメリットがあります。

- ギャンブルが原因の自己破産は認められない

- 原則的に20万円を超える財産は全て処分しなければならない

- 持ち家も車も失う(価値が20万円以下なら手元に残せる)

- 警備員や生命保険募集人など一部職業に就けない

- 信用情報機関に事故情報として5年間~10年間記録される

- 国の機関紙である官報に掲載される

自己破産は、借金のほぼすべての支払い義務が免除されるという強力なメリットがあるものの、他の債務整理のよりも制約が断トツで厳しいです。

まず、ギャンブルは自己破産の免責不許可事由となるため、ギャンブルが原因の自己破産はできません。

次に、原則的に20万円を超える財産は全て処分しなければならないという条件があります。

持ち家が20万円以下の価値ということはまずないため、競売にかけられます。

車についても20万円以上の価値であれば原則的に所有し続けられません。

また、自己破産をすると人の財産や秘密を扱う一部の職業に就く資格が制限されます。

- 警備員

- 公認会計士

- 質屋

- 司法書士

- 社会保険労務士

- 弁護士

免責許可を得るか破産手続きから10年経過するまではこの制限は規制されるので、早めに免責許可を得ることをおすすめします。

個人再生で官報に掲載されるのと同様に、自己破産の手続開始決定時と免責決定時の2回分(2日分)、住所と氏名が官報に掲載されます。

こちらも2回掲載されるとはいえ、一般人が官報をチェックしているとは考えづらいです。

自己破産の事実が周囲に知られることはまずないでしょう。

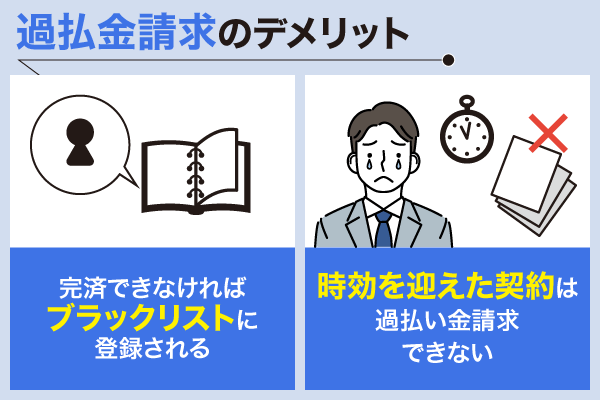

過払金請求のデメリットは返済中だとブラックになるリスクがあること

払いすぎた利息があれば取り戻せる過払い金請求。

しかし、メリットばかりのように感じますが、過払い金にも以下のようなデメリットがあります。

- 返済中の過払い金請求で、完済できなければブラックリストに登録される

- 時効を迎えた契約は過払い金請求できなくなる

返済中の過払い金請求で借金がゼロにならない場合は信用情報機関に事故情報として記録されます。

その場合、過払い金請求した会社以外のカードも更新のタイミングで強制解約となる可能性があります。

ですが、完済済みの過払い金請求や、返済中であっても過払い金請求で借金がゼロになる場合は、事故情報として記録されることはありません。

返済中に過払い金請求をするのであれば、払いすぎた利息の返還額と残高(残りの借入金額)を確認して、確実に相殺できるか確認しましょう。

また、注意しなければならないのが時効です。

借入・返済など最後の取引が発生してから10年経過すると時効が成立し、過払い金請求ができなくなります。

- 2027年4月1日まで

- 過払い金請求のタイムリミット

- 2027年4月2日以降

- 時効が成立し請求不可

すでに完済している方も、2010年6月17日以前の契約かどうか・最後の取引から10年経過していないか確認するといいでしょう。

過払い金請求で払いすぎた利息を取り戻せる可能性があります。

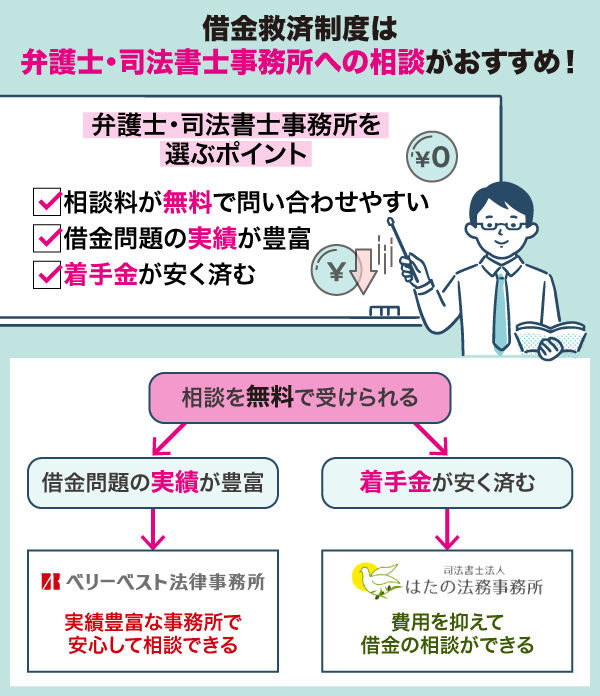

借金救済制度は弁護士・司法書士事務所への相談がおすすめ!口コミもあわせて紹介

債務整理は個人での手続きも可能ですが、弁護士事務所・司法書士事務所に相談することをおすすめします。

相談する弁護士・司法書士を選ぶ場合は、以下のポイントに着目して選ぶとよいでしょう。

- 借金問題の実績が豊富

- 相談料が無料で問い合わせやすい

- 着手金が安く済む

借金救済制度に強いおすすめ弁護士事務所・司法書士事務所をご紹介いたします。

債務整理の相談実績が20万件以上

何度でも弁護士と債務整理の相談が無料

24時間Web相談受付可能・土日対応も無料

| おすすめポイント | 拠点 | 相談料 | 着手金 (任意整理) | 着手金 (過払い金) | 報酬金 (過払い金) | 報酬金 (任意整理) | |

|---|---|---|---|---|---|---|---|

はたの法務事務所 詳細はこちら | 費用を抑えて 借金の相談ができる | 2拠点 (全国可) | 何度でも0円 | 0円 | 0円 | – | 22,000円~ 減額分の11% |

| 青山北町 法律事務所  詳細はこちら | 債務整理以外の 問題にも対処可能 | 1拠点 (全国可) | 何度でも0円 | 0円 | 0円 | 返還額の22%~ | 22,000円~ 減額分の11% |

| 司法書士法人 中央事務所  詳細はこちら | 年中無休・ 受付時間が長い! | 4拠点(全国可) | 無料 | 0円 | 0円 | あり※ | あり※ |

| もりた法律事務所 詳細はこちら | 借金減額診断が 相談前にできる | 1拠点 (全国可) | – | 0円 | 11,000円~ | 22,000円 返還額の22%~ | 11,000円~ 減額分の11% |

| 東京ロータス 法律事務所 詳細はこちら | 債務整理に関する 実績が豊富 | 1拠点 (全国可) | 何度でも0円 | 0円 | 22,000円~ | 返還額の22% | 22,000円~ 減額分の11% |

| 弁護士法人・響 詳細はこちら | 費用の分割払いの 対応可能 | 6拠点 (全国可) | 0円 | 0円 | 55,000円~ | – | 11,000円~ 減額分の11% |

| ベリーベスト 法律事務所 詳細はこちら | 実績豊富な事務所で 安心して相談できる | 全国61拠点(全国可) | 何度でも0円 | 0円 | 0円 | 返還額の22% (裁判有:27.5%) | 22,000円~ 減額分の11% |

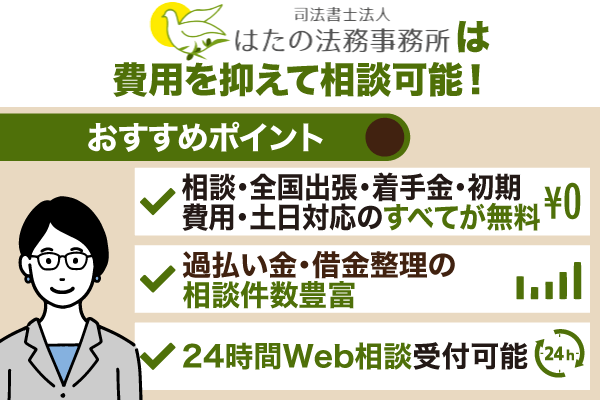

はたの法務事務所は相談・全国出張・着手金・初期費用・土日対応のすべてが無料

- 相談・全国出張・着手金・初期費用・土日対応のすべてが無料

- 過払い金・借金整理の相談件数が20万件以上

- 24時間Web相談受付可能

はたの法務事務所は、初期費用を安く抑えられるため相談・依頼しやすい法務事務所です。

なんと、相談・全国出張・着手金・初期費用・土日対応のすべてが無料!

また、過払い金・借金整理の相談件数は開業40年で20万件以上もあります。

多くの実績があるため、豊富な経験からあなたに最適な債務整理プランを提案してくれるでしょう。

初めての債務整理で不安があるという方にもおすすめできます。

債務整理に対する不安が多くある方は、はたの法務事務所に問い合わせてみてはいかがでしょうか。

| 司法書士法人はたの法務事務所 | ||

|---|---|---|

| 費用(税込) | 任意整理 | 相談料:無料 基本報酬:1社22,000円~ 減額報酬:減額できた債務の金額の11% |

| 個人再生 | 相談料:無料 報酬:385,000円~ | |

| 自己破産 | 相談料:無料 報酬:330,000円~ | |

| 住所 | 東京本店 | 東京都杉並区荻窪5-16-12 荻窪NKビル5階6階 |

| 大阪支店 | 大阪府大阪市淀川区西中島4-11-21 新大阪コパービル303 | |

| 連絡先 | 0120-963-164 | |

| 全国からの依頼 | 可能 | |

| 在籍弁護士/司法書士名 | 幡野 博文 | |

はたの法務事務所口コミ(任意整理)

アルバイトCさん(34才)

Cさんは、一昨年までは正社員で働いていたのですが、不況のあおりで会社が倒産し、アルバイトをしながら就職活動をされています。

どうしても生活費が足りないときは、正社員の頃から利用していたカードキャッシングをせざるを得なかったのですが、アルバイトなので利息だけしか払えないときもあり、毎月の返済に困り果て、専門家に債務整理を依頼することにしました。

これ以上就職先が見つからなかったら、自己破産もしなければならないかもしれないと、不安と緊張で眠れない日もありました。借金相談前のCさんの負債額

T社 70万円(消費者金融・限度額・引出不可・取引期間10年) A社 50万円(消費者金融・限度額・引出不可・取引期間7年) R社 50万円(消費者金融・限度額・引出不可・取引期間6年) E社 90万円(信販系・限度額・引出不可・取引期間10年) とてもではないですが払っても払っても減らない借金に、Cさんは焦りを感じていました。

「T社からは手紙がきていませんでしたか?」そういえば1年前に何かきていた記憶がありましたが、その頃のCさんはそれどころではありませんでした。

「まずは落ち着いて、返済可能な計画を念のために立てましょう」、Cさんはこのひとことで、安心することができました。手続き後のCさんの負債額

取り戻した過払い金 T社 過払い金が発生していたものの、取り戻しできず。 A社 10万円 R社 0円(引き直し計算の結果、借金なし) E社 40万円 「もう、業者へ返済の必要はありません。」この言葉を聞いたとき、Cさんは耳を疑いました。

引用:はたの事務所公式サイト|ご相談者様の声

手続き費用も念のために積み立てた分と過払い金でまかなえるとのことです。

今は再就職も無事決まったCさんはこうおっしゃいました。

「結局、一人で悩んでも借金のことは解決しない。今更言っても遅いのかもしれないけれども、もっと早めに相談をするべきだった。」

確かに、相談することにはためらいもありますが、早めの相談が一番ですね。

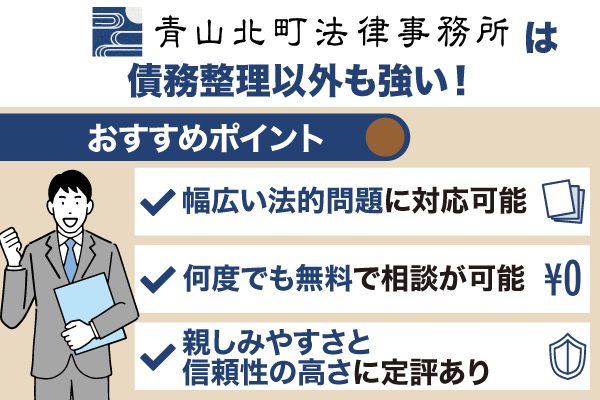

青山北町法律事務所は債務整理以外の問題にも対処可能

- 債務整理以外の幅広い法的問題に対応可能

- 親しみやすくわかりやすい対応で信頼度が高い

- 解決実績16000件以上の豊富な経験

- 何度でも無料で相談が可能

青山北町法律事務所は、債務整理をはじめとする幅広い法的問題に対応できる点が大きな特徴です。

特にお金に関する知識が豊富で代表弁護士が金融機関での勤務経験を持つことから、借金問題やその他の経済的トラブルにも精通しています。

また、依頼者とのコミュニケーションを大切にし、親しみやすさと信頼性の高さに定評があります。

分かりやすい説明と誠実な対応により、依頼者が安心して相談できる環境を提供し、有利な条件での解決を目指しています。

これまでに16000件以上の解決実績を持ち多くの成功事例を積み重ねてきたことから、その実力が裏付けられています。

相談料は無料で何度でも相談できるので、まずは無料相談から始めてみて下さい。

| 青山北町法律事務所 | ||

|---|---|---|

| 費用(税込) | 任意整理 | 相談料:無料※ 基本報酬:1社22,000円~ 減額報酬:減額できた債務の金額の11% 過払い金報酬:22%~(税込) |

| 個人再生 | 相談料:無料 報酬:44万円~(税込) | |

| 自己破産 | 相談料:無料 報酬:44万円~(税込) | |

| 住所 | 東京オフィス | 東京都港区北青山3丁目12ー7秋月ビル502 |

| 連絡先 | 0120-8181-20 | |

| 全国からの依頼 | 可能 | |

| 在籍弁護士/司法書士名 | 松本 理平 | |

司法書士法人 中央事務所は全国対応で相談・着手金が無料

- 相談・着手金が無料

- 手続きが簡単!所要時間は約30分~60分ほど

- 秘密厳守!家族や友人・職場に知られずに手続きが可能

- 全国対応可能・年中無休なので利用しやすい

司法書士法人 中央事務所は、借金問題に悩む方々に寄り添い、全国どこからでも相談可能な体制を整えています。

経験豊富な司法書士が、一人ひとりの状況に応じた最適な解決策を提案します。

債務整理や自己破産、任意整理など、様々な選択肢の中から最適な方法を提案し解決までサポートしてくれます。

また、クレジットカードやローンの滞納、過払い金請求なども幅広く対応しています。

相談は電話やオンラインでも可能で、忙しい方や遠方にお住まいの方でも気軽にご利用いただけます。

公式サイトにも明記されているとおり、申込者のプライバシーに配慮してくれるため周囲に利用がバレてしまう心配もありません。

| 司法書士法人 中央事務所 | ||

|---|---|---|

| 費用(税込) | 任意整理 | 相談料:無料 着手金:無料 完全成功報酬制 |

| 個人再生 | 相談料:無料 着手金:無料 基本報酬:依頼内容に応じて決定 実費:印紙代、切手代等 | |

| 自己破産 | 相談料:無料 着手金:無料 基本報酬:依頼内容に応じて決定 実費:印紙代、切手代等 | |

| 住所 | 東京オフィス | 東京都新宿区西新宿2-1-1 新宿三井ビルディング9階 |

| 連絡先 | 03-6370-1010 | |

| 全国からの依頼 | 可能 | |

| 在籍弁護士/司法書士名 | 田中 秀平 | |

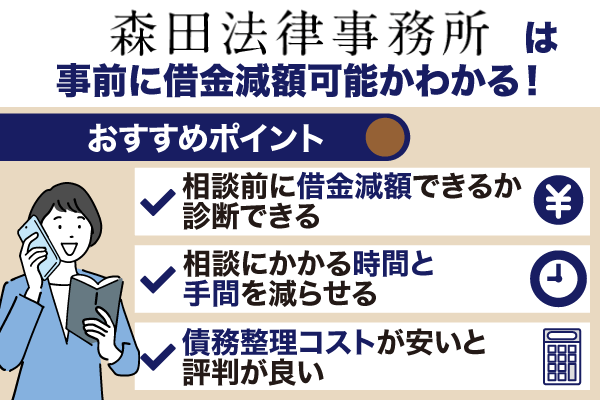

もりた法律事務所は相談前に借金減額できるか診断可能

- 相談前に借金減額できるかわかる診断機能

- 相談にかかる時間と手間を減らせる

- 債務整理コストが安いと評判が良い

もりた法律事務所は、問い合わせ前に借金減額できるかシミュレーションできる法律事務所です。

いくら相談無料でも、「問い合わせた結果、借金減額はできないとわかった」なんてことは避けたいですよね。

実際に債務整理をすることになっても、かかるコストが安いとの評判を得ているおすすめの法律事務所です。

「借金問題を解決したい」「結局どこの法律事務所がいいの?」と思う方は、まずはもりた法律事務所に問い合わせることをおすすめします。

| もりた法律事務所 | ||

|---|---|---|

| 費用(税込) | 任意整理 | 着手金:11,000円~ 報酬金:11,000円~ 減額報酬:減額分の11% |

| 完済過払い | 着手金:0円~ 報酬金:22,000円 過払い報酬:回収金額の22%~ | |

| 個人再生 | 着手金:385,000円~ | |

| 個人再生 | 着手金:330,000円~ | |

| 住所 | 神奈川県横浜市鶴見区鶴見中央4-29-17第10下川ビル607号 | |

| 全国からの依頼 | 可能 | |

| 在籍弁護士/司法書士名 | 森田 文行(神奈川県弁護士会所属) | |

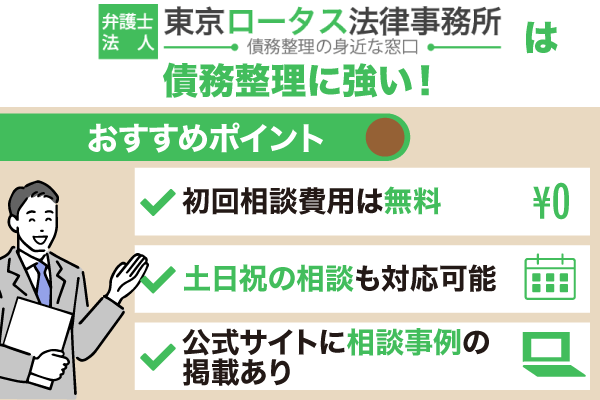

東京ロータス法律事務所は事務所設立から債務整理に力をいれていて実績豊富

- 初回相談費用は無料

- 土日祝(10時~19時)の相談も対応可能

- 公式サイトに相談事例の掲載あり

東京ロータス法律事務所は、事務所設立当初から債務整理依頼に力をいれてきた法律事務所です。

そのため、債務整理に関する実績が豊富で、ノウハウを活かしてきめ細やかな解決策を提案してくれます。

実際の事例を見て自分に合った法律事務所を探したいという方におすすめです。

| 東京ロータス法律事務所 | ||

|---|---|---|

| 費用(税込) | 任意整理 | 着手金:22,000円 報酬金:22,000円 減額報酬:11% 過払い金報酬: 回収額の22% |

| 個人再生 | 着手金:330,000円 報酬金:330,000円 | |

| 自己破産 | 着手金:220,000円 報酬金:220,000円 | |

| 住所 | 東京オフィス | 東京都台東区東上野1丁目13番2号成田第二ビル2階 |

| 連絡先 | 0120-316-715 | |

| 全国からの依頼 | 可能 | |

| 在籍弁護士/司法書士名 | 永安 優人 岡田 優仕 | |

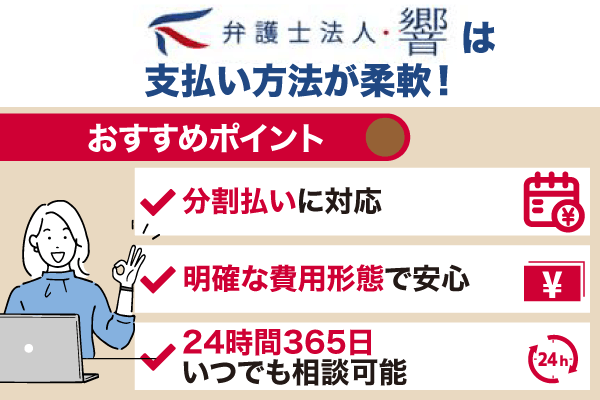

弁護士法人・響は弁護士費用の分割払いに対応可能

- 分割払いに対応

- 24時間365日いつでも相談可能

- 明確な費用形態で安心

弁護士法人・響は、分割払いに対応しています。

その他にも完済後の過払い金請求は、着手金0円で依頼できるなど、初期費用があまりかからないように配慮されています。

弁護士への相談は24時間365日いつでも可能で、Web・電話によるお問い合わせも受け付けています。

全国対応可能なので、日本のどこにお住まいでも気軽に相談できます。

| 弁護士法人・響 | ||

|---|---|---|

| 費用(税込) | 任意整理 | 着手金:55,000円~ 解決報酬金:11,000円~ 減額報酬金:減額分の11% |

| 個人再生 | 着手金:330,000円 報酬金:220,000円 | |

| 自己破産 | 着手金:330,000円 報酬金:220,000円 | |

| 住所 | 東京オフィス | 東京都新宿区北新宿2丁目21-1 新宿フロントタワー 14階 |

| 連絡先 | TEL:03-6866-0289 FAX:03-6868-4999 | |

| 全国からの依頼 | 可能 | |

| 在籍弁護士/司法書士名 | 西川研一 | |

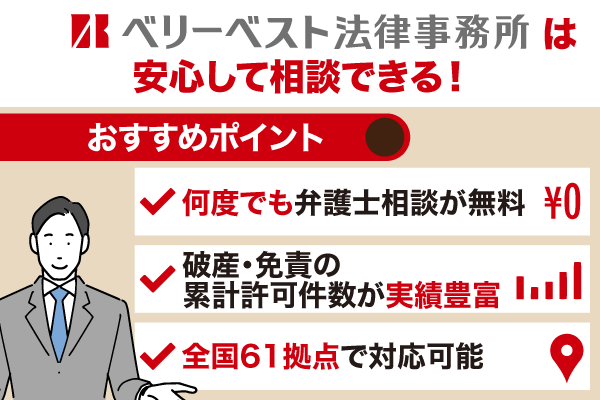

ベリーベスト法律事務所は全国61拠点所属弁護士330名以上の大手事務所

- 相談だけでもOK!何度でも弁護士相談無料

- 破産・免責の累計許可件数が3,610件と実績豊富

- 北海道から沖縄まで全国61拠点で対応可能

ベリーベスト法律事務所は2022年11月現在、全国61拠点に展開し所属弁護士330名以上を誇る大手事務所です。

全国展開しているだけあり、破産・免責の累計許可件数が3,610件、再生・認可の累計決定件数は776件と、債務整理の実績が豊富なのが特徴です。

※再生・認可の累計期間は2007年~2021年12月末、再生・認可の累計期間は2009年~2021年12月末

また、24時間・365日・何度でも弁護士と債務整理の相談が無料でできる点も、ベリーベスト法律事務所の大きな強みといえます。

問い合わせ前に匿名の借金減額診断ができるので、借金に悩んでいる方はお試しください。

| ベリーベスト法律事務所 | ||

|---|---|---|

| 費用(税込) | 任意整理 | 手数料:0円~ 解決報酬金:22,000円~ 減額報酬:減額分の11% 過払い報酬:返還額の22%(裁判ありの場合27.5%) |

| 個人再生 | 着手金:495,000円~ | |

| 自己破産 | 着手金:385,000円~ | |

| 住所 | 東京オフィス | 東京都港区六本木一丁目8番7号 MFPR六本木麻布台ビル11階 ・全国61拠点 (2022年7月現在) |

| 連絡先 | 03-6234-1585 | |

| 全国からの依頼 | 可能 | |

| 在籍弁護士/司法書士名 | 酒井 将(東京弁護士会) | |

ベリーベスト法律事務所口コミ(任意整理)

経緯

このままじゃもう無理だ!そう思ったのは、借金が700万円くらいになったときのことです。

ずっと借金で借金を返す、いわゆる自転車操業の生活をしていました。

消費者金融から借りられなくなり、友達や両親からもお金を借りたこともあります。 次第に返済が困難となり、毎月利息以上返すことができなくなっていました。

当然元本は一切減りませんし、急場しのぎで借りることもあったので、むしろ増えていました。依頼したきっかけ

もう何らかの方法で債務整理をしないと無理だと思い、ネットでベリーベストさんを見つけました。

電話対応がとてもよくて、本当に安心したのを覚えています。依頼後の対応について

それから、すぐに依頼を決めたのですが、一番ビックリしたのは、督促がすぐに止まったことです。弁護士に依頼をすると督促ができなくなるというのは、本当だったんですね。

引用:ベリーベスト法律事務所公式サイト|任意整理体験談

その後は大幅に元本を減らしてくれて、利息も無くなりました。 10年以上悩んでいた借金の悩みが、わずか数ヶ月で解消されたんです。

今では全部の返済が終了し、長年の夢だったBARを開きました。 小さいお店ですが、収支は良く、大変充実した毎日を送っています。

担当してくださった先生、それからベリーベストさんには、本当に感謝しています。

有り難うございました。

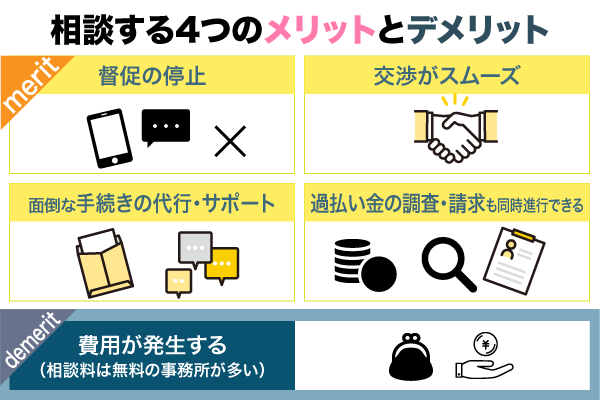

借金救済制度を弁護士・司法書士に相談する4つのメリットとデメリット

借金問題は個人で解決しようとはせず、法律の専門家である弁護士・司法書士に相談するのがおすすめです。

こちらでは債務整理を弁護士・司法書士に相談する4つのメリットについてご紹介します。

- 債権者からの郵便・電話などでの督促が停止される

- 債権者との交渉をスムーズに進められる

- 書類作成などの面倒な手続きを代行・サポートしてもらえる

- 過払い金の調査・請求も同時にしてもらえる

弁護士・司法書士は同様の依頼を数多く解決に導いてきたプロです。

あなたの借金苦をより有利な条件で解決し、生活を立て直すきっかけを与えてくれるパートナーです。

その道のプロが客観的かつ専門的な視点から最適なプランを導いてくれます。

何より、本当に苦しいときは誰かに話を聞いてもらえるというだけでも安心できるものです。

ここでは、借金救済制度を弁護士・司法書士に相談するメリットの中でも、特に大きいメリットを4つご紹介します。

債権者からの郵便・電話などの督促が停止される

債務整理を弁護士・司法書士に依頼することで、債権者に受任通知が送付され、督促がストップする特別措置が取られます。

受任通知により、貸金業者と債権回収会社は代理人を無視して債務者に連絡を取れなくなるため、督促(取り立て)がストップされます。

貸金業者(消費者金融・クレジットカード会社)と債権回収会社が代理人を無視して債務者に連絡することは、貸金業法で明確に禁止されています。

違反した場合は罰則や行政処分の可能性があるため、貸金業者・債権回収会社は直接の督促を停止する場合がほとんどです。

通知のタイミングによっては入れ違いで督促が届くばがありますが、受任通知が無視されているように感じたら担当に相談・対処してもらうようにしましょう。

債権者との交渉をスムーズに進められる

借金救済制度を弁護士・司法書士に依頼することで、債権者との交渉をスムーズに進められます。

法律・判例への専門知識があることは当然ですが、特に借金問題を専門に取り扱うだけあってその分野の経験が豊富なことは間違いありません。

そのため一般人よりも弁護士・司法書士のほうがスムーズに問題解決できるのは明白です。

債務整理においては司法書士よりも弁護士のほうが専門としている事が多いです。

最適かつ有利な条件でスムーズに和解を目指せることが、弁護士・司法書士に任せる大きなメリットです。

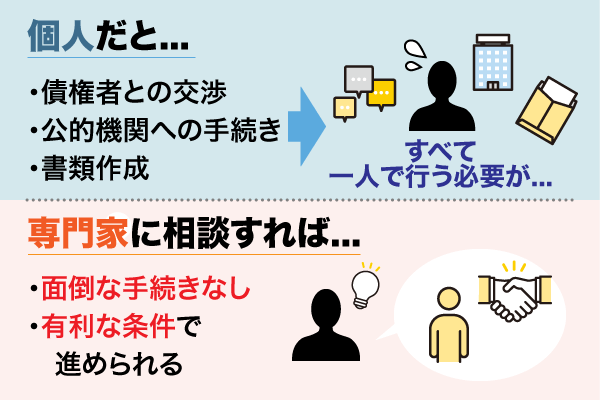

書類作成などの面倒な手続きを代行・サポートしてもらえる

借金救済制度を弁護士・司法書士に依頼すれば、書類作成などの面倒な手続きを代行・サポートをしてくれます。

借金救済制度は国に認められた正当な手続きである以上、裁判所への申立書類などの数多くの法的な手続きを踏む必要があります。

「正直面倒くさい」と感じる方は、法律の専門家に依頼しましょう。

たとえ個人で進めることができても、誤った記入のまま提出すればスムーズに事が進まず、「いつまでたっても債務整理ができない……」ということにもなりかねません。

書類作成などの面倒な手続きの負担が軽減されるだけでも、弁護士・司法書士に依頼するメリットは大きいといえるでしょう。

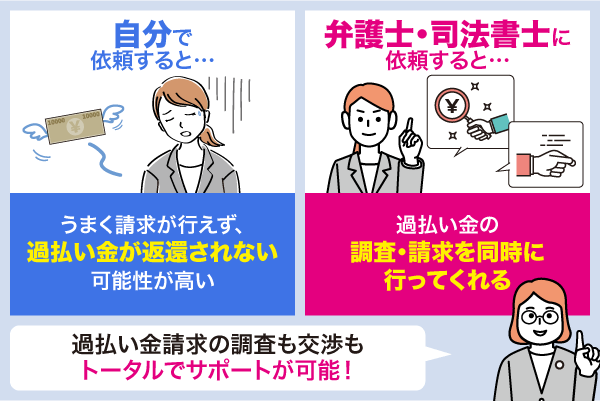

過払い金の調査・請求も同時にしてもらえる

弁護士・司法書士事務所に借金救済制度を依頼すると、同時に払い過ぎた利息がそのまま戻ってくる過払い金の調査・請求も行ってくれます。

過払い金請求の広告を大々的に打ち出しているのは、調査も交渉もトータルでサポートし、実際に成果を上げる自信の現れです。

- 返済中かつ過払い金請求をしても完済できない場合は信用情報に登録される

- 最後の取引から10年以上経過していると時効のため請求できない

心当たりがある方・不明点がある方はこちらもあわせて相談してみましょう。

借金救済制度を弁護士・司法書士に依頼すると費用が発生する

借金救済制度を弁護士・司法書士に相談するデメリットは、相談料 ・着手金・成功報酬という費用が発生することです。

| 相談料 | 弁護士・司法書士に相談した際に発生する料金 |

| 着手金 | 依頼時に発生する料金 |

| 成功報酬 | 債務整理が成功した際に発生する料金 |

これらの費用は事務所によって違うので、相場を調べてから契約するのがベストです。

相談料・着手金が支払えない場合は、「分割払いにできないか確認する」「相談料・着手金無料の事務所を探す」などの選択肢があります。

ですが、いくら相談料・着手金が支払えなくても、「弁護士費用を捻出するために借金をする」ということは絶対にしてはいけません。

特に破産費用を新たに借り入れすることは、返済の意思がないということになります。

破産が認められないばかりだけでなく、詐欺罪として刑事事件に発展するおそれがありますのでご注意ください。

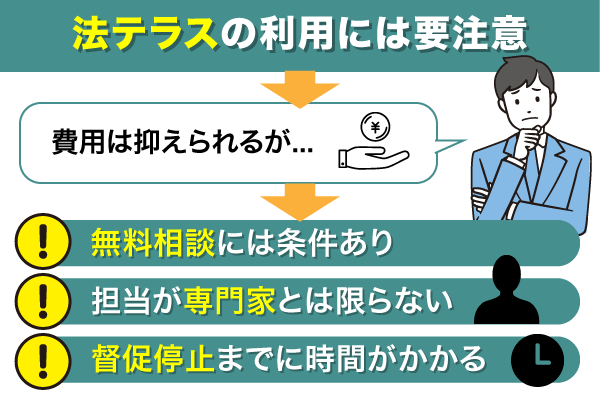

法テラスへは費用が抑えられるがデメリットに注意して利用すること

法テラスとは、国によって設立された無料の法律相談や弁護士費用の建て替えの相談ができる場所です。

債務整理にも当然対応しており、弁護士事務所に直接依頼するよりも費用が抑えられるメリットがあります。

「最終的に弁護士が対応してくれるなら法テラスのほうがオトクじゃない?」

「それなら弁護士事務所に依頼しなくてもいいのでは?」

と、思われるかもしれませんが、法テラスにも以下のようなデメリットがあります。

- 収入や財産が一定基準以下でないと無料相談ができない

- 担当が借金問題解決を専門としていない場合がある

- 審査に2週間以上要するため、督促停止までに時間がかかる

弁護士事務所に直接依頼することと、法テラスに依頼することのメリット・デメリットをよく考えて、依頼先を決定しましょう。

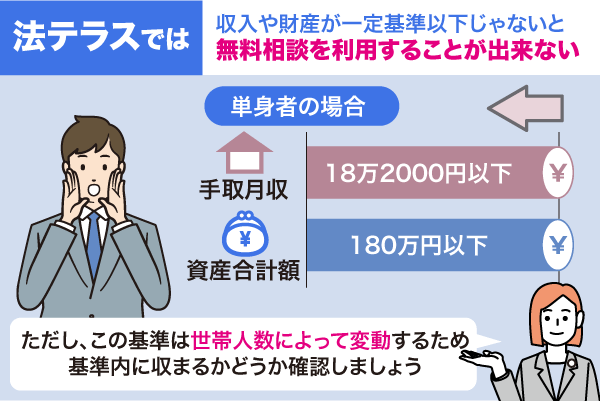

収入や財産が一定基準以下でないと無料相談ができない

法テラスの民事法律扶助業務(無料の法律相談や弁護士費用の建て替え)は、「収入が一定額以下」「保有資産が一定額以下」という条件があります。

この基準は世帯人数によって変動するため、この基準内に収まるかどうか確認しましょう。

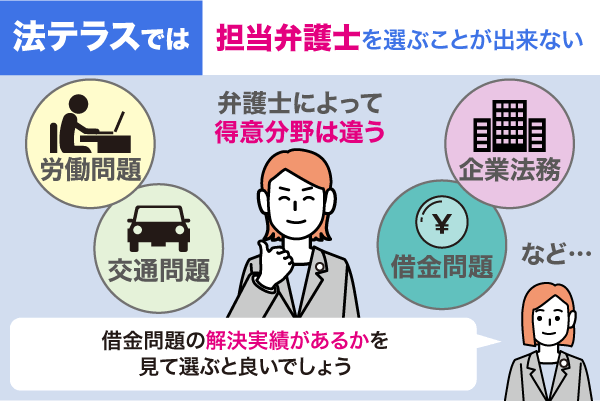

担当弁護士が借金問題解決を専門としていない場合がある

法テラスでは担当弁護士を選べないので、担当が必ずしも債務整理を得意としているかはわかりません。

法律の専門家である弁護士といえど、すべての法律・裁判で強いというわけではありません。

労働問題や交通問題、企業法務など、人によって得意とする分野が違います。

直接問い合わせる場合は、借金問題を解決してきた実績を見て選ぶことができます。

自分が安心して任せられると感じる方に依頼しましょう。

審査に2週間以上かかり督促停止までに時間がかかる

法テラスの審査には多くの場合2週間以上の期間を要し、その後担当弁護士との契約に至るまで督促が止むことはありません。

法テラスでは民事法律扶助制度を利用した相談後に審査があります。

相談から即日~2日程度で受任通知が債権者に送付されるため、督促がストップするまでのスピード感が断然違います。

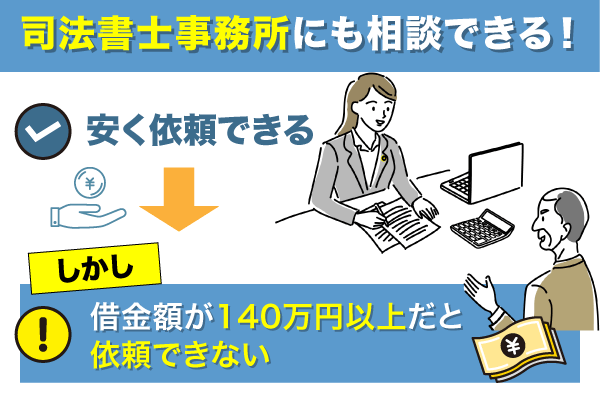

借金救済制度は司法書士に安く依頼できるが借金額によっては依頼できない

借金救済制度は弁護士事務所・法テラスの他に、司法書士事務所にも相談・依頼ができます。

ただし、弁護士と司法書士では対応できる業務内容と範囲が異なるため、借金額が140万円以上だとそもそも依頼できません。

弁護士事務所よりも費用が安いメリットはありますので、自分の状況を見直して最適な選択をしましょう。

以下では借金救済制度を司法書士に依頼するメリット・デメリットについて解説します。

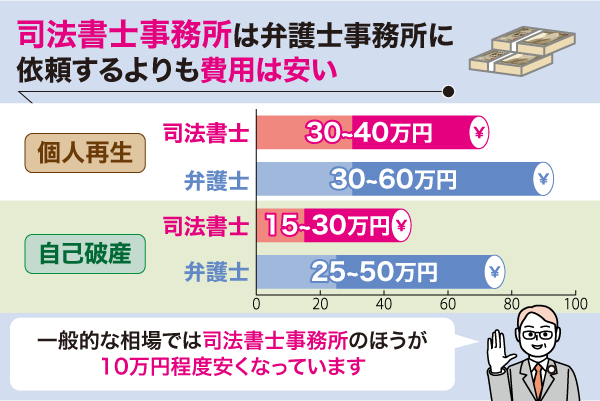

司法書士に依頼するメリットは弁護士事務所よりも費用が安いこと

一般的に、司法書士事務所に債務整理を依頼するほうが費用は安いといわれています。

たとえば、自己破産を司法書士事務所に依頼したときの費用は、弁護士事務所に依頼した場合と比べておよそ10万円程度安くなります。

弁護士会と司法書士会では、過払い金返還請求の報酬の割合が規定で定められています。

法律で費用が決まっているわけではないので金額に差異がある場合がありますが、一般的な相場では司法書士事務所のほうが安いのが実情です。

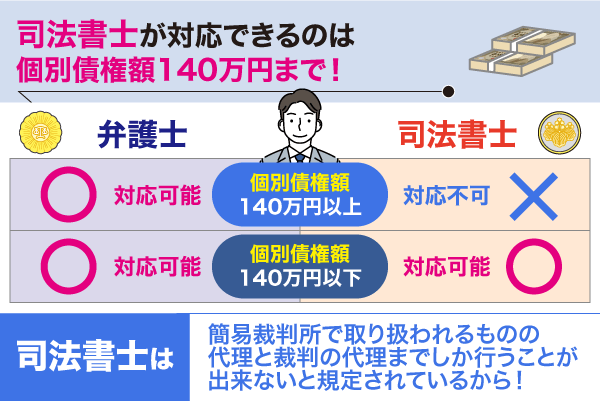

司法書士に依頼するデメリットは個別債権額140万円以上は対応不可なこと

司法書士は、個別債権額が140万円を超える場合は対応できないというデメリットがあります。

司法書士は司法書士法第3条6号および7号で、簡易裁判所で取り扱われるものの代理・裁判の代理ができると規定されています。

1件あたりの債権額が140万円以上になる場合は、当然選択肢から外れてしまいます。

また、司法書士の業務は「裁判所に提出する書面を作成すること」と司法書士法第3条4号に規定されており、借金救済制度への対応が限られるというデメリットもあります。

相場では弁護士に依頼するより安くても、人によっては司法書士に借金問題の解決を依頼することはできないのです。

個別債権額が140万円以上の場合は弁護士事務所への依頼を検討しましょう。

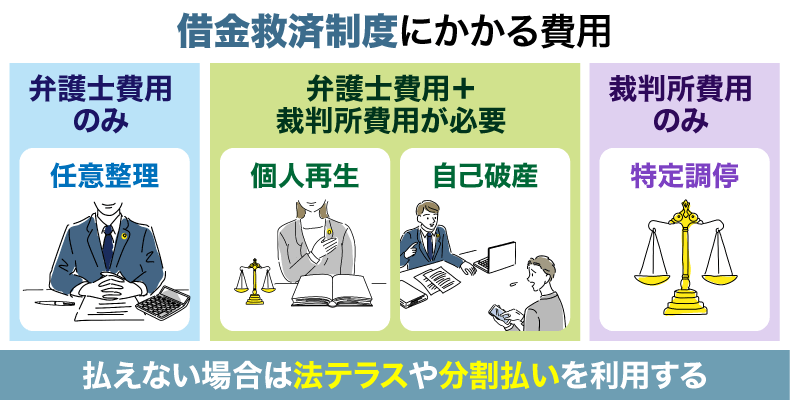

借金救済制度それぞれにかかる費用

各借金救済制度はそれぞれ方法ごとに費用が異なります。

基本的に弁護士や司法書士に依頼することになるため、各事務所ごとでも変わってきます。

しかし、おおよその費用の相場を知っておけば利用する際の参考になるでしょう。

また裁判所を通す場合にはその分の費用もかさみます。

| 借金救済制度の方法 | 費用の相場 |

|---|---|

| 任意整理 | 5~15万円程度 裁判所費用:なし |

| 特定調停 | 1,000円~1万程度 ※裁判所費用のみ |

| 個人再生 | 50~60万円程度 裁判所費用:あり |

| 自己破産 | 50~100万円程度 裁判所費用:あり |

| 過払い金請求 | 1〜5万円+返還額の20%程度 裁判所費用:なし |

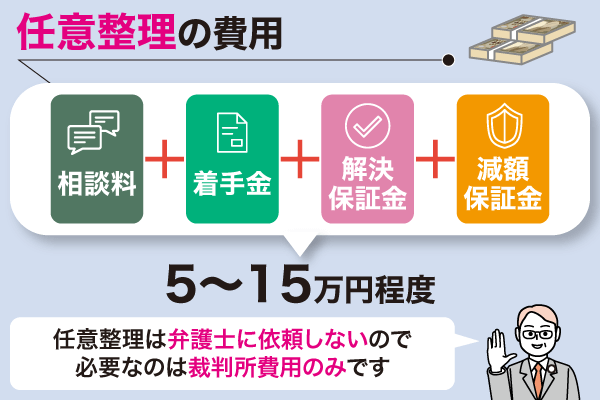

任意整理の費用

任意整理は費用がそこまで高くないため他の方法より利用しやすいのが特徴です。

5~15万円程度と一般的に正社員で働いていれば払える金額で手続きを進められます。

とはいえ、債権者の状況や交渉の内容によって金額は前後に大きく揺れやすいです。

裁判所を介さないので必要なのは弁護士費用のみです。

| 相談料 | 基本無料 もしくは5千~1万円程度 |

| 着手金 | 2~5万程度 |

| 解決保証金 | 2万程度 |

| 減額報酬金 | 減額できた金額の5~10%程度 |

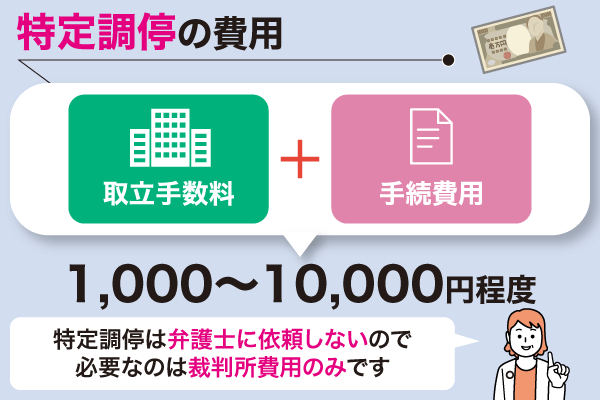

特定調停の費用

特定調停は弁護士に依頼はせず裁判所のみで行われます。

依頼の必要がないため、1,000円~1万程度で済ませることができます。

Q.4. 特定調停を申し立てるには,費用はいくら必要なの?

引用:裁判所「特定調停申立てQ&A」

A.特定調停の申立てに必要な費用は,申立手数料(収入印紙)と裁判所からの郵便物発送のために使用する手続費用(郵便切手)が必要です。

東京簡易裁判所に特定調停を申し立てる場合の費用は以下の通りです。

| 申立手数料 (収入印紙) | 債権者1社につき500円分の収入印紙 |

| 手続費用 (予納郵便切手) | 債権者1社につき432円分 (84円切手4枚,10円切手9枚,2円切手3枚) |

債務額の残本元本額によっては申立手数料の追納が発生する場合もありますが、ほとんどの人は1万円以内に収めることができるでしょう。

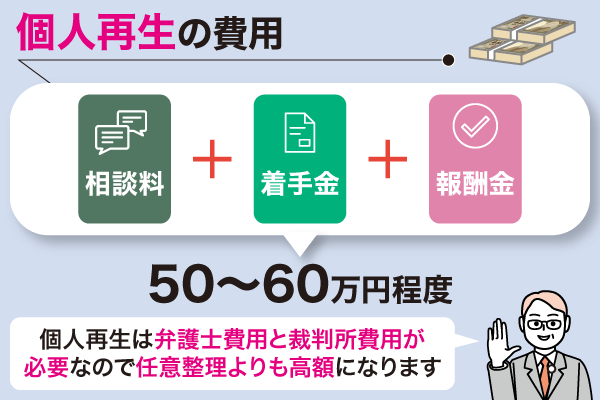

個人再生の費用

個人再生は任意整理よりも費用は高額になります。

一般的には50~60万円程度が相場と言われています。

個人再生の手続きは弁護士以外にも個人再生委員に選任することもできます。

個人再生委員とは…

簡単に言うと個人再生の手続きをサポートする役目を担っています。

債権者が一人で手続きを行う場合や裁判所が必要と認めたときに選任されます。

選任されるかどうかは最終的に各地方裁判所が決定しますが、大まかな基準は以下の3つです。

- 弁護士等に依頼せず一人で個人再生の手続きを進める場合

- 裁判所が個人再生委員を必ず選任すると決定している場合

- 借金が高額の場合

債務者の収入や財産の把握、借金状況の確認、再生計画立案に関するアドバイス、履行テストなど

着手金は50万程度に収まることが多いですが、報酬金を含んで50万の場合もあるため各事務所の費用をよく確認しておきましょう。

| 相談料 | 基本無料 もしくは5千~1万円程度 |

| 着手金 | 30~50万程度 |

| 報酬金 | 20万程度 |

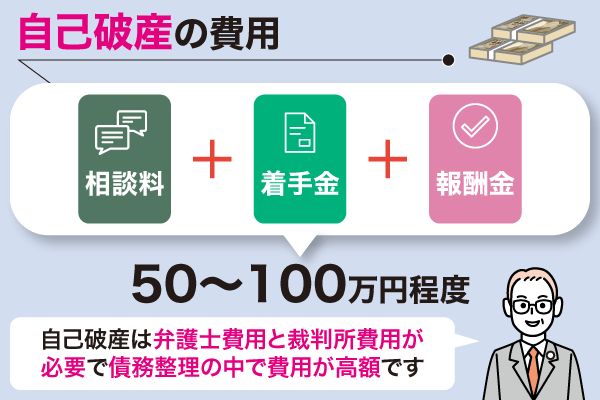

自己破産の費用

自己破産は債務整理の中でも特に費用が高額です。

50~100万円程度の費用が一般的で、場合によっては100万を超える可能性があります。

自己破産の手続きには同時廃止事件、管財事件、少額管財事件の3つがあります。

一般的には同時廃止事件あるいは少額管財事件になることが多いようです。

破産管財人がつかない同時廃止事件のほうが引き継ぎ予納金がかからないため費用は安いです。

破産管財人とは…

破産者が保有している財産を管理もしくは処分する権利を持つ人のことです。

「管財事件」になった場合に裁判所によって選任されます。

原則として破産者や債権者とは関係のない(利害関係のない)弁護士が選ばれます。

| 相談料 | 基本無料 もしくは5千~1万円程度 |

| 着手金 | 30~50万程度 |

| 報酬金 | 30~50万程度 |

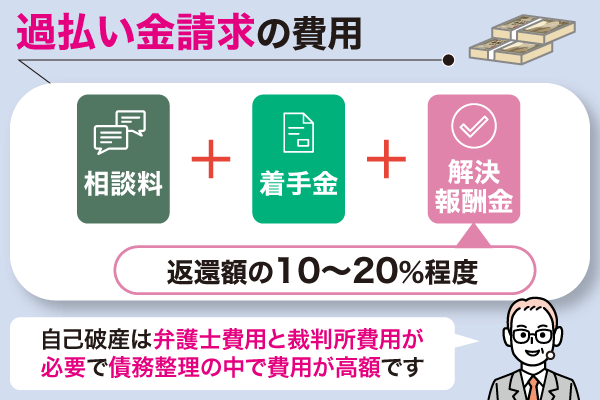

過払い金請求の費用

過払い金請求も任意整理と同じく裁判所を介さないため弁護士費用のみです。

一般的には1〜5万円に加え返還額の10~20%程度を支払います。

回収した過払い金の中から支払われるため依頼者が実際に払うことはありません。

その際の精算は別項目となる場合もありますが、着手金や相談料をまとめて1回分とするところなど様々です。

| 相談料 | 基本無料 もしくは5千~1万円程度 |

| 着手金 | 1~10万程度 |

| 解決報酬金 | 返還額の10~20%程度 |

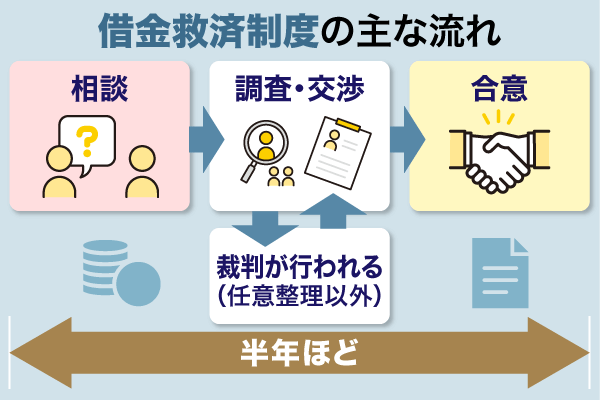

借金救済制度それぞれの手続きの流れ

借金救済制度はそれぞれ手続きの流れが違います。

ポイントは裁判所を挟むかどうかです。

| 借金救済制度の方法 | おおよその日数 |

|---|---|

| 任意整理 | 3~9ヵ月程度 裁判所:なし |

| 特定調停 | 3~4ヵ月程度 ※裁判所のみ |

| 個人再生 | 6ヵ月~1年程度 裁判所:あり |

| 自己破産 | 1年程度 裁判所:あり |

| 過払い金請求 | 2~3ヵ月程度 裁判所:なし |

任意整理の流れ

任意整理は主に以下の流れで手続きが進みます。

まずは専門家との面談で相談をすることから。

現状を正直に話すことがこれからのためにも大切です。

任意整理の場合は、専門家と顔を合わせるのは相談のときだけが多いです。

疑問点があればこの時点ですべて聞いておきましょう。

任せていいなと思ったら契約書へサインして契約しましょう。

難しい内容や単語もしっかりと理解する必要があります。

特に実際にかかる費用や支払い方法、連絡手段などは必ずチェックしておきましょう。

契約の手続きが済んだら費用を支払います。

支払いが終わらないと和解交渉に進めないため、なるべく一括で払うのがおすすめです。

和解交渉の開始が遅れることは返済総額が増える原因にもなるため、分割する場合はなるべく1回に収めましょう。

正式に契約を結んだら、専門家が代理人になった通知を各債権車に知らせる受任通知を発送します。

もし発送後1週間経過しても催促が止まらない場合は専門家に相談するようにしましょう。

債務額の状況や金額を知らせる調査票が届き、具体的な和解内容を練り始めます。

長期にわたってキャッシングを利用していた場合はここで過払金が発生しているかの確認も行われます。

調査の結果、金額が膨れ上がり他の方法に移行することもあります。

具体的な和解案の作成に移ります。

相談時から以下のように状況が変わった場合はここで必ず伝えるようにしましょう。

- 転職・もしくは退職した

- 収入額が変わった(正社員からアルバイトなど)

- 引っ越して家賃額が変わった

専門家は依頼者から実際に聞いた内容で和解案を作成します。

返済開始月や金額に間違いはないか、この時点でしっかりと確認することが大切です。

和解案が作成できたら和解交渉がスタートします。

基本的には電話で行われることが多く、平均的には1週間程度でまとまることが多いです。

和解案は依頼者にとって最善の方法であって、債権者にとって最善ではありません。

あくまでも交渉であることを念頭に進めることが大切です。

時間がかかるほど返済総額も増えるので、この期間の債権者や専門家との連絡には傍目に対応することを心がけましょう。

和解が成立したら和解書を取り交わします。

和解成立から書面の取り交わしまで、基本的には専門家と債権者のやり取りになります。

和解書の作成も債権者が行うことが多く、依頼者側が作成する場合は専門家が作成してくれます。

和解書は以下をよく確認しておきましょう。

- 返済内容

- 利率

- 債務者名

特定調停の流れ

特定調停は主に以下の流れで手続きが進みます。

適切な調停準備日を裁判所が調整し、呼出状を申立人に送ります。

返済時の明細書などがあれば持参して裁判所へ行きましょう。

それ以外にも以下の持ち物が必要です。

- 印鑑・手続に必要な印紙代と切手代

調停委員が返済能力などを詳しく聞き、調停で解決可能かどうかを検討します。

家計の収支がわかる以下のような資料を持参すると、検討しやすくなります。

- 家計の様子がわかるメモ・給与明細書・源泉徴収票・税金の確定申告書など

- 借入時の契約書

個人再生の流れ

個人再生は主に以下の流れで手続きが進みます。

任意整理と同じように個人再生もまずは専門家への相談から始めましょう。

任意整理同様、現状を包み隠さず正直に話すことが大切です。

任せたいと思ったら契約しましょう。

以下の内容は事前にしっかり把握しておかないとトラブルのもとになります。

- 手続費用

- 支払い方法

- 連絡手段

任意整理に比べると金額は上がりますが、一括支払いが望ましいです。

難しい場合は6~10ヶ月で分割しましょう。

任意整理同様、受任通知が発送されます。

正確な借金の金額がここではっきりします。

金額がはっきりすることで個人再生以外の方法に切り替えることもあります。

裁判所に提出する申立書を作成します。

必要な書類は以下で確認しましょう。

再生手続開始申立書(個人再生)の添付書類一覧表

特になぜ個人再生をするに至ったかの経緯を記す陳述書は背景も含めて詳しく記載しましょう。

裁判所に書類を提出します。

審査の結果、追加の説明や書類を求められた場合は対応しましょう。

手続き開始後に裁判所が申立書を基に借金額の確認を行います。

双方の主張を基に裁判所が借金額を決定します。

確定した借金額を基に再生計画案を作成します。

概ね3年で返済するのが目安です。

裁判所に再生計画案を提出し、債権者の確認が行われます。

再生計画案が債権者から認められると、裁判所から再生計画が認可されます。

専門家から返済に必要な情報や書類が送られ返済開始です。

自己破産の流れ

自己破産は主に以下の流れで手続きが進みます。

自己破産もまずは相談から。

相談は無料の場合もあるので、費用を抑えたい場合は相談料無料の事務所を選びましょう。

契約書の確認はしっかりと行いましょう。

できるだけ分割払いも回数を抑えましょう。

債権者からの督促や取り立てがこの時点でなくなります。

実際の借金額を確定させます。

過払い金の発生もこの時点で明らかになります。

手続きに必要な書類を揃えます。

専門家に収集を任せることや書き方のアドバイスも行われます。

裁判所に申立書を提出し審査が行われます。

ここでは確定した内容によって今後の動きが変わってきます。

| 同時廃止 | 直接免責審尋へ |

| 管財・少額管財 | 破産管財人との面接へ |

破産管財人との面談が行われます。

主な面談内容は以下のとおりです。

- 借金の内容

- 借金の時期

- 借金の理由

- 収入・財産の状況

聞かれたことには真実だけを話しましょう。

破産管財人によって破産者の財産を現金化し、債権者に平等に配当されます。

約3ヶ月後に債権者集会が開かれ、破産管財人から配当の見込みについて報告が行われます。

財産を隠したり虚偽の報告がないかを確認します。

上記に加え、書類に不備が見つかる以外で免責許可が得られないケースはほとんどありません。

特に問題がなければ免責審尋後2週間ほどで裁判所から免責許可がおり、手続きは完了です。

過払い金請求の流れ

過払い金請求は主に以下の流れで手続きが進みます。

過払い金もまずは相談から始めましょう。

過去の取引履歴などを調査し過払い金の確認を行います。

貸金業者に請求して情報を揃えましょう。

履歴を集めたら引き直し計算を行います。

ここで最終的な過払い金が判明します。

専門家に手伝ってもらいながら算出しましょう。

過払い金返還請求書と引き直し計算書を郵送し、過払い金を請求しましょう。

ここでは主に専門家と賃金業者でやり取りが行われます。

実際の返還額や期日、方法について交渉がすすみ、双方の和解で合意書を交わします。

和解後は合意した期日に過払い金が返還されます。

専門家に相談した場合はここでは専門家の預かり口座に振り込まれます。

報酬金を差し引いた額が最終的に依頼者の口座に送金されます。

借金救済制度(救済措置)のよくある質問・疑問点

ここでは借金救済制度のとくある疑問点を解決していきます。

以下に借金救済制度のよくある質問をまとめました。

- 国が認めた借金減額制度のからくりは? 怪しいけど本当に大丈夫?

- 国が認めた借金減額制度のからくりは? 怪しいけど本当に大丈夫?

- 債務整理中に銀行カードローンで借入することはできる?

- 奨学金は債務整理の対象になる?

- 任意整理中にクレジットカードが作れたって本当?

- 新型コロナウイルスの影響で返済が困難になったら借金救済制度を使うべき?

- 借金救済制度にはリスクやデメリットはあるの?

- 借金救済制度は個人で手続きできる?

- 借金救済制度は弁護士に依頼できる?メリット・デメリットは?

- 借金救済制度を利用する際の費用は?

国が認めた借金減額制度のからくりは? 怪しいけど本当に大丈夫?

国が認めた借金減額制度(借金救済制度)とは、正当な法的手続き(債務整理)で借金減額・免除することです。

からくりというと裏があるように感じますが、弁護士事務所や裁判所を通して実施することがほとんどです。

怪しい違法な手続きではありませんので、ご安心ください。

ただ債務整理と謳って悪徳な商法を利用する業者も存在します。

以下内容を必ず公式サイトで確認しておいましょう。

- 実績

- 代表者のプロフィール

- 料金体系

詳しくは借金救済制度(救済措置)とは?をご覧ください。

債務整理中に銀行カードローンで借入することはできる?

債務整理中に銀行カードローンの借入は、できない可能性が高いです。

債務整理をしたという、金融事故の情報は個人信用情報機関に登録されます。

銀行系カードローン・消費者金融を問わず、審査時に必ず申込者の信用情報を参照するため、その段階で否決されるでしょう。

債務整理中はお金を借りることは考えず、返済を進めていきましょう。

詳しくは国が認めた借金救済制度でブラックリスト? デメリットやリスクを解説をご覧ください

奨学金は債務整理の対象になる?

奨学金は債務整理の対象となります。

例えば自己破産をすると奨学金の債務は免除され、返済義務がなくなります。

しかし、連帯保証人が代わりに返済義務を負うことになります。

「奨学金の返済は続けたい(連帯保証人に迷惑をかけたくない)が、借金を減らしたい」というときは、任意整理を選びましょう。

任意整理なら、減額対象の借金を選んで債務整理するということが可能です。

任意整理中にクレジットカードが作れたって本当?

任意整理中はクレジットカードを作成できないということが一般的です。

任意整理をした情報は個人信用情報機関に登録され、この情報はクレジットカードの審査時に参照されます。

この情報が登録されている期間は、クレジットカードは作れないものとして認識しておきましょう。

詳しくは国が認めた借金救済制度でブラックリスト? デメリットやリスクを解説をご覧ください。

新型コロナウイルスの影響で返済が困難になったら借金救済制度を使うべき?

コロナ版ローン減免制度の適用をおすすめします。

一定の財産を残しながら、ローンの減額や免除を受けることができます。

コロナ版ローン減免制度と通常の借金救済制度の大きな違いは、個人信用情報機関に債務整理の履歴が登録されないことです。

ブラックリストに登録されないため、今後も借入できる可能性があります。

借金救済制度にはリスクやデメリットはあるの?

借金救済制度にもリスクやデメリットは存在します。

「任意整理」「特定調停」「個人再生」「自己破産」などの債務整理を行うと、5年から10年の間、信用情報機関に事故情報として記録されます

こうなると、クレジットカードやローンの審査はまず可決されません。

また、会社ごとのブラックリストにも登録されてしまいます。

以前に金融事故を起こした会社で再度の契約しようとしても、基本的に審査が通ることはありません。

詳しくは国が認めた借金救済制度でブラックリスト? デメリットやリスクを解説をご覧ください。

借金救済制度は個人で手続きできる?

個人で手続きすることも可能ですが、おすすめはできません。

債権者との交渉、公的機関への手続き・書類作成を一人で行う必要があります。

裁判所などが手続きに入ってくる場合はさらに長引くことが予想されます。

返済額を膨らませないためにも、個人ではなく専門家に相談しましょう。

借金救済制度は弁護士に依頼できる?メリット・デメリットは?

弁護士に依頼することは可能です。

借金問題に強い弁護士は、今までに同様の依頼を数多く解決に導いてきたプロです。

弁護士に依頼することで、あなたの借金苦をより有利な条件で解決し、生活を立て直すためのサポートをしてくれる

デメリットはありますが、支払い方法の相談ができますので、まずは弁護士事務所へお問い合わせください。

詳しくは借金救済制度を弁護士に相談する4つのメリットをご覧ください。

借金救済制度を利用する際の費用は?

弁護士・司法書士事務所に依頼する場合、相談料 ・着手金・成功報酬などの費用が発生します。

相談料・着手金を前金で支払えない場合は以下の方法を試してみましょう。

- 分割払いにできないか確認する

- 相談料・着手金無料の弁護士事務所を探す

費用面が不安で借金救済制度を使うか迷っている人は、一度弁護士・司法書士事務所に相談してみてください。

詳しくは借金救済制度それぞれにかかる費用をご覧ください。

どうしても支払いが苦しいなら借金救済制度(救済措置)を活用しよう

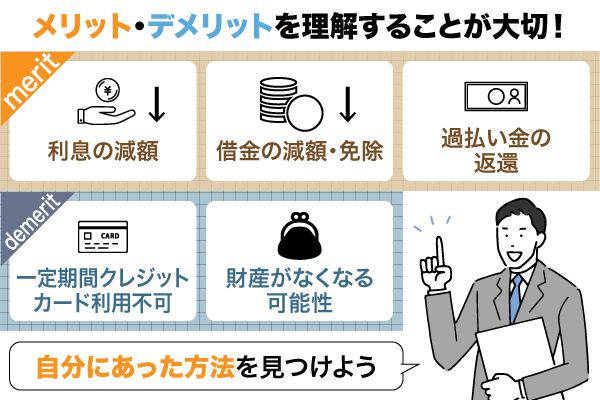

ここまで、借金救済制度のメリット・デメリット、仕組みについてご紹介してきました。

デメリットはたしかに存在しますが、借金救済制度を利用するメリットは大きいです。

- 借金救済制度は怪しくない

- 借金救済制度は主に5種類ある

- 借金救済制度にはメリットもあるがデメリットもある

- 借金救済制度に強いおすすめ弁護士事務所・司法書士事務所

- 債務整理は法テラス・司法書士にも依頼できる

- 借金問題に強い弁護士・司法書士への相談がおすすめ

借金救済制度は怪しいの?と思われがちですが、きちんとした国の仕組みです。

借金救済制度で債務整理をすると、一定期間クレジットカードが持てなくなる、財産を手放さなければなりません。

債務者の救済を目的としているとはいえ、数々の大きなデメリットが存在します。

ですが、利息が減額される、借金が減額される・なくなる、過払い金が返ってくるなどのメリットも存在します。

どうしても支払いが苦しいなら借金救済制度を利用しての債務整理を検討してみてはいかがでしょうか。

どうしようもない状況に追い込まれているのであれば、借金救済制度について弁護士・司法書士事務所に問い合わせて、自分に合った選択をしましょう。